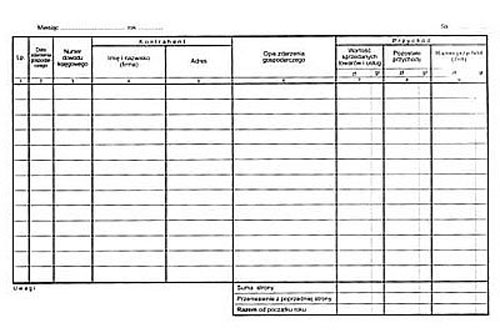

Podatkowa księga przychodów i rozchodów jest dokumentem służącym przede wszystkim do ewidencji operacji gospodarczych w formie uproszczonej. W KPiR podatnicy księgują wszystkie swoje przychody oraz wydatki związane z prowadzeniem działalności gospodarczej.

Podatkowa księga przychodów i rozchodów jest dokumentem służącym przede wszystkim do ewidencji operacji gospodarczych w formie uproszczonej. W KPiR podatnicy księgują wszystkie swoje przychody oraz wydatki związane z prowadzeniem działalności gospodarczej.

Kto może skorzystać z podatkowej księgi przychodów i rozchodów

Z KPiR mogą skorzystać osoby fizyczne, które jako formę opodatkowania przychodu wybrali zasady ogólne i osiągają przychód z pozarolniczej działalności gospodarczej. Z podatkowej księgi przychodów i rozchodów mogą również skorzystać podatnicy, którzy wybrali podatek liniowy. Z KPiR mogą skorzystać także:

- spółki jawne osób fizycznych

- spółki partnerskie

- spółki cywilne osób fizycznych

Warto podkreślić również, że z KPiR mogą skorzystać wyłącznie spółki, których przychód netto w roku obrotowym nie przekracza kwoty 1.200.000 euro.

Obowiązek prowadzenia KPiR mają osoby wykonujące działalność gospodarczą w formie umów zlecenia. Z KPiR muszą korzystać również osoby duchowne, które samodzielnie zrezygnowały z zryczałtowanego podatku dochodowego oraz osoby zajmujące się różnymi działami produkcji rolnej, którzy samodzielnie zgłosili chęć prowadzenia KPiR.

Księga przychodów i rozchodów - wady

Największą wadą księgi przychodów i rozchodów jest konieczność gromadzenia i przechowywania wszystkich dokumentów księgowych. Dla wielu osób prawidłowe opisywanie i sprawdzanie poprawności formalnej swoich dokumentów księgowych jest bardzo czasochłonnym i żmudnym zadaniem. Wszystkie wpisy w księdze przychodów i rozchodów muszą być systematycznie kontrolowane. Jeżeli KPiR będzie przez nas nieprawidłowo prowadzona, to możemy spodziewać się odpowiednich sankcji ze strony organów kontrolujących. W KPiR musimy bardzo dokładnie dokumentować rachunkami wszystkie nasze wydatki, w przeciwnym razie nie będziemy mogli zaliczyć ich do kosztów uzyskania przychodu. Mogą zdarzyć się również i takie sytuacje, że będziemy musieli zapłacić podatek, za wystawione rachunki za które, klienci nam nie zapłacili.

Pamiętać należy również i o tym, że podatnicy, którzy prowadzą księgę przychodów i rozchodów zobowiązani są również do prowadzenia następujących ewidencji:

- ewidencji środków trwałych

- ewidencji wartości niematerialnych i prawnych

- kart przychodów pracowników

- ewidencji wyposażenia

- książki kontroli

Księga przychodów i rozchodów - zalety

Największą zaletą prowadzenia księgi przychodów i rozchodów, jest oczywiście możliwość wliczenia w koszty prowadzenia działalności wszystkie wydatki, związane bezpośrednio z uzyskaniem przychodu. W przypadku KPiR podatek płacimy nie od naszego przychodu, ale od faktycznego dochodu. Podatnicy, którzy wykazują wysokie koszty, mogą uzyskać naprawdę dobre korzyści fiskalne, zwłaszcza jak porówna się warunki rozliczenia KPiR z warunkami rozliczania z formami ryczałtowymi.

Zasady prowadzenia KPiR

Podatnicy KPiR mogą prowadzić zarówno w postaci tradycyjnej, jak i również przy pomocy specjalistycznych programów komputerowych. Korzystanie z aplikacji elektronicznych pozwoli nam zaoszczędzić mnóstwo czasu, zwłaszcza, że prowadzenie "papierowej" KPiR w wielu firmach może być naprawdę czasochłonne i mało estetyczne. Pamiętać należy również i o tym, że osoby, które prowadzą KPiR w wersji elektronicznej, nie mają obowiązku jej drukowania.

Kiedy założyć księgę przychodów i rozchodów

KPiR należy założyć z dniem rozpoczęcia prowadzenia działalności gospodarczej. Pamiętać należy również i o tym, ze mamy tylko 20 dni od założenia księgi przychodów i rozchodów na poinformowaniu naszego Urzędu Skarbowego o tym, że będziemy korzystać z KPiR. Podatnicy, którzy korzystać będą z usług profesjonalnych biur rachunkowych, mają tylko 7 dni na powiadomienie Urzędu Skarbowego. Osoby, które prowadzą już firmę i chcieliby zmienić swoją formę opodatkowania na zasady ogólne lub podatek liniowy, mogą zacząć prowadzić księgę przychodów i rozchodów od nowego roku podatkowego, czyli 1 stycznia. Na poinformowanie Urzędu Skarbowego o przejściu na KPiR również mamy 20 dni.

Komentarze